오늘은 배당 투자자들 사이에서 꾸준히 사랑받고 있는 **iShares Core Dividend Growth ETF (DGRO)**에 대해 이야기해 보려고 해요. DGRO는 안정적인 배당 성장과 낮은 변동성을 동시에 추구하는 ETF로, 특히 장기 투자를 원하는 분들에게 매력적인 선택지가 되고 있습니다.

💡 DGRO ETF, 이건 꼭 알아두세요!

먼저 DGRO의 기본 정보부터 간단히 살펴볼까요?

| 항목 | 세부 내용 |

|---|---|

| ETF 제공사 | BlackRock (블랙록) |

| 총 운용 자산 | $30.51B |

| 운용 보수 | 0.08% |

| 보유 종목 수 | 419개 |

| 배당 수익률 | 2.19% |

| 1년 수익률 | +24.54% |

| 52주 최저/최고가 | $50.75 / $64.52 |

| 설립일 | 2014년 6월 10일 |

DGRO는 Morningstar US Dividend Growth Index를 추종하며, 배당 성장 가능성이 높은 미국 대형주를 중심으로 구성된 ETF예요. 낮은 운용 보수(0.08%)와 꾸준한 배당 성장이 특징이랍니다.

💰 DGRO의 성과와 배당 매력

DGRO는 최근 1년 동안 24.54%의 수익률을 기록하며, 시장 평균을 뛰어넘는 성과를 보여줬어요. 뿐만 아니라, **배당 수익률 2.19%**와 연간 배당금 $1.38을 제공해 안정적인 현금 흐름을 원하는 투자자들에게도 매력적인 선택지가 되고 있어요.

DGRO 배당 정보

DGRO 배당 정보

- 연간 배당금: $1.38

- 배당 지급 주기: 분기별 지급

- 최근 배당 지급일: 2024년 9월 30일

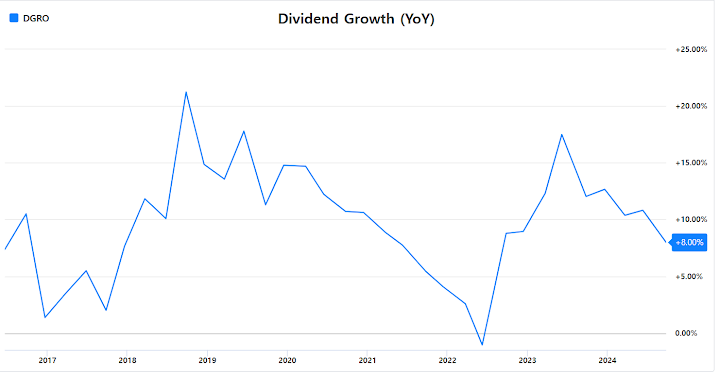

- 배당 성장률: 8%

- 배당성향(Payout Ratio): 46.92%

💡 배당성장의 중요성:

DGRO는 배당을 단순히 많이 지급하는 종목만 포함하는 것이 아니라, 배당이 꾸준히 성장할 가능성에 초점을 맞추고 있어요. 이는 시간이 지날수록 더 큰 배당 수익을 기대할 수 있다는 의미랍니다!

🔍 DGRO의 포트폴리오: 상위 20개 종목

DGRO는 419개의 종목으로 구성되어 있으며, 그중 상위 20개 종목이 전체 포트폴리오의 약 40%를 차지하고 있습니다. 주로 금융, 기술, 헬스케어, 에너지 섹터의 대형주로 구성되어 있어 안정적이고 분산된 포트폴리오를 제공합니다.

| 순위 | 티커 | 종목명 | 비중 (%) | 보유 주식 수 |

|---|---|---|---|---|

| 1 | JPM | JP모건 체이스 앤 코 | 3.13% | 4,028,268 |

| 2 | XOM | 엑슨모빌 | 3.04% | 7,770,713 |

| 3 | MSFT | 마이크로소프트 | 2.85% | 2,075,719 |

| 4 | CVX | 쉐브론 | 2.81% | 5,562,774 |

| 5 | AAPL | 애플 | 2.75% | 3,775,572 |

| 6 | JNJ | 존슨앤드존슨 | 2.49% | 5,032,537 |

| 7 | AVGO | 브로드컴 | 2.41% | 4,209,067 |

| 8 | HD | 홈디포 | 2.19% | 1,672,351 |

| 9 | ABBV | 애브비 | 2.17% | 3,907,815 |

| 10 | PG | 프록터 앤드 갬블 | 2.04% | 3,795,347 |

| 11 | UNH | 유나이티드헬스 그룹 | 1.82% | 909,778 |

| 12 | CSCO | 시스코 시스템즈 | 1.74% | 9,123,259 |

| 13 | BAC | 뱅크오브아메리카 | 1.72% | 11,530,572 |

| 14 | PEP | 펩시코 | 1.57% | 2,944,884 |

| 15 | KO | 코카콜라 | 1.52% | 7,408,299 |

| 16 | MRK | 머크 | 1.51% | 4,726,539 |

| 17 | MS | 모건스탠리 | 1.42% | 3,311,084 |

| 18 | IBM | IBM | 1.39% | 2,030,947 |

| 19 | BMY | 브리스톨마이어스스큅 | 1.34% | 6,981,717 |

| 20 | CMCSA | 컴캐스트 | 1.23% |

8,602,996 |

💡 다양한 섹터 분산:

금융: JP모건 체이스, 뱅크오브아메리카

에너지: 엑슨모빌, 쉐브론

기술: 마이크로소프트, 애플헬스케어: 존슨앤드존슨, 애브비

🚀 DGRO의 주요 장점

1️⃣ 초저비용 구조: 투자자에게 더 많은 수익을 남긴다

DGRO의 가장 큰 매력 중 하나는 0.08%라는 초저비용 운용 보수입니다.

- 비용이 왜 중요한가요? 장기 투자에서는 운용 보수가 낮을수록 투자 수익에 더 큰 영향을 미칩니다. 예를 들어, 1억 원을 10년간 투자했을 때, DGRO의 낮은 운용 비용은 매년 약 8,000원 정도만 지출하게 해요.

- 반면, 다른 ETF의 평균 운용 보수인 0.2~0.5%라면 연간 지출이 두세 배 이상으로 늘어납니다. 이런 차이는 시간이 지날수록 복리 효과에 영향을 주며, 장기 수익률 격차를 크게 만듭니다.

2️⃣ 배당 성장 중심 투자: 안정성과 성장의 두 마리 토끼를 잡다

DGRO는 단순히 배당 수익률이 높은 종목이 아니라, 배당을 꾸준히 늘려온 기업들에 집중합니다.

- 이런 기업들은 안정적인 현금 흐름과 재무 구조를 보유한 경우가 많아, 배당 지급의 신뢰성이 높습니다.

- 특히, DGRO가 포함하는 종목들의 배당 성장률은 평균 8%로, 시간이 지날수록 더 많은 배당을 받을 가능성이 큽니다. 이는 현금 흐름이 필요한 은퇴 투자자들에게 매우 유리한 구조입니다.

-

예시:

- 2024년 현재 DGRO의 연간 배당금은 $1.38입니다. 만약 연평균 8%의 배당 성장률을 유지한다면, 10년 뒤 배당금은 약 $2.98로 증가할 가능성이 있습니다.

3️⃣ 높은 유동성: 언제든 손쉽게 매매 가능

DGRO는 거래량이 풍부해 유동성이 매우 높습니다.

- 유동성이 높다는 것은 매수와 매도를 하고 싶을 때 적정 가격에서 쉽게 거래할 수 있다는 의미예요.

- 또한, 슬리피지(거래 실행 시 발생하는 가격 차이)가 적어 거래 비용을 절감할 수 있어요.

-

실생활 예시:

- DGRO를 매도하고 새로운 ETF를 사고 싶을 때, 유동성이 낮은 ETF는 원하는 가격에 팔리지 않거나 손해를 볼 가능성이 있습니다.

- 반면, DGRO는 유동성이 풍부하므로 언제든지 시장가에 맞는 가격으로 거래가 가능합니다.

📅 DGRO 투자 시 유의할 점

1️⃣ 시장 변동성: 미국 경제와 동행하는 ETF

DGRO는 미국 대형주에 집중 투자하기 때문에, 미국 경제 상황에 따라 큰 영향을 받을 수 있습니다.

- 예를 들어, 금리 인상이나 미국 GDP 성장 둔화와 같은 요인은 DGRO의 주가와 배당 수익에 영향을 줄 수 있어요.

-

대응법:

- 미국 경제 상황을 정기적으로 모니터링하며, 경제 불황이 예상될 경우 일부 자금을 안전 자산(예: 채권 ETF)으로 이동시키는 것도 고려해 보세요.

- 글로벌 ETF나 다른 지역 ETF와 분산 투자하면 리스크를 줄일 수 있습니다.

2️⃣ 고성장 종목 비중 낮음: 자본 이익을 원하는 투자자에겐 아쉬울 수도

DGRO는 배당 성장에 초점을 맞추고 있어, 넷플릭스, 테슬라, 엔비디아 같은 고성장 기술주의 비중은 상대적으로 낮습니다.

- 이는 안정적인 수익을 선호하는 투자자에게는 장점이 될 수 있지만, 빠른 자본 이익(가격 상승)을 목표로 하는 투자자에게는 아쉬운 부분이 될 수 있어요.

-

대응법:

- 고성장 종목이 많은 ETF(예: QQQ, ARKK)와 DGRO를 함께 투자해 성장성과 안정성을 균형 있게 추구하는 전략을 사용할 수 있습니다.

- 또는, 배당 ETF는 포트폴리오의 50%를 구성하고, 나머지 자금으로 고성장주를 직접 매수해 리스크를 관리하는 방법도 좋습니다.

❓ 자주 묻는 질문 (FAQ)

A: DGRO는 안정적인 수익과 배당 성장을 동시에 추구하는 장기 투자자들에게 적합합니다.

- 정기적인 현금 흐름을 원하거나 안정적인 포트폴리오를 구성하고 싶은 투자자들에게 딱 맞는 상품이에요.

A: 0.08%로, 시장에서도 손꼽히는 초저비용 ETF입니다.

- 이는 장기 투자에서 특히 유리하게 작용합니다.

A: DGRO는 미국 주식에 의존하기 때문에, 미국 경제와 정책 변화에 영향을 받을 수 있습니다.

- 또한, 고성장주의 비중이 낮아 빠른 자본 이익을 추구하는 투자자에게는 적합하지 않을 수 있어요.

💡함께 보면 좋은 글💡

#태그

#DGRO #배당ETF #iSharesETF #ETF투자 #안정적투자 #배당성장 #장기투자 #미국ETF #배당성장주 #재테크